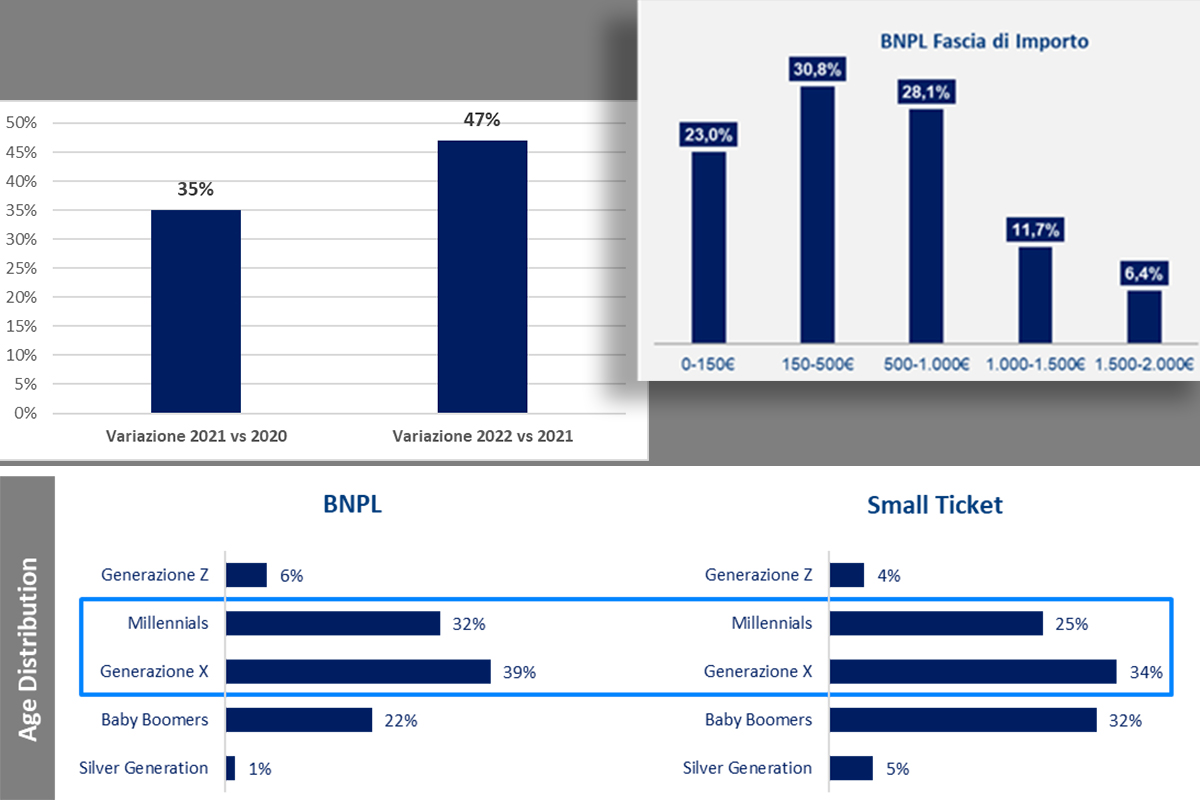

Negli ultimi anni il fenomeno del Buy now pay later (Bnpl), o ‘Compra ora paga dopo’, ha guadagnato rapidamente popolarità in tutto il mondo. In Italia, sebbene il metodo di pagamento online più diffuso sia ancora la carta, usata soprattutto per completare transazioni di valore elevato, il Bnpl registra una crescita annua a due cifre. Secondo un’analisi di Crif, società specializzata in sistemi di informazioni creditizie, i prodotti o servizi acquistati attraverso questa formula di pagamento nel 2022 sono stati il 47% dell’anno precedente, in ulteriore accelerazione rispetto al +35% del 2021.

“L’industria del Buy now pay later nel nostro Paese sta vivendo una crescita significativa, con sempre più aziende che offrono questo servizio ai clienti e con un incremento dei player specializzati nel proporre questo tipo di facilitazione”, spiega Simone Capecchi, Executive Director di Crif. “Le nuove abitudini di acquisto degli italiani – sempre più propensi a e-commerce, digitale e nuove tecnologie finanziarie – e la maggiore accettazione da parte dei commercianti hanno reso il Bnpl un’opzione di pagamento comune sui siti web e in numerosi negozi fisici, soprattutto per acquisti di importo contenuto e sotto i 500 euro”.

Focus sul Buy now pay later in Italia

Dall’analisi di Crif su questa modalità di pagamento, si evince una stagionalità più marcata rispetto al credito al consumo tradizionale, con le erogazioni Bnpl del secondo semestre sono superiori in media del 41% (con picchi concentrati nell’ultimo trimestre dell’anno), a testimonianza del fatto che il Bnpl sia intimamente legato a comportamenti d’acquisto particolarmente concentrati nel periodo natalizio.

Si assiste, inoltre, a una diffusione del Bnpl anche in ambiti non tradizionalmente retail: il settore Travel (che nel suo complesso sta vivendo una forte digitalizzazione), dove il Bnpl ha dimostrato di essere un efficace strumento di conversione e di marketing, l’Insurance (opzione di pagare le polizze assicurative a rate) e il B2b (attraverso piattaforme specializzate che offrono dilazioni di pagamento su transazioni commerciali tra imprese).

I dati Crif sul Buy now pay later in Italia. Dati aggiornati al 2022

Oltre il 50% dei pagamenti è inferiore a 500 euro

Approfondendo l’analisi, il Crif Market Outlook evidenzia come il ticket medio del Bnpl sia molto inferiore rispetto a quello del credito al consumo più tradizionale: oltre il 50% delle richieste è inferiore ai 500 euro; a conferma che questa modalità di acqsuito rappresenta agli occhi dei consumatori più un mezzo di pagamento che una forma di finanziamento.

Analizzando il profilo d’età degli utenti Bnpl, i Millennial e la Generazione Z costituiscono il 71% del totale. Queste ultime generazioni sono cresciute con l’e-commerce e la digitalizzazione dei servizi finanziari; quindi, l’adozione di nuove forme di pagamento è stata naturale per loro.

In calo il tasso di insolvenza

Anche sul fronte della rischiosità del credito emergono evidenze interessanti. Nel 2022 il Bnpl ha fatto registrare un tasso medio di insolvenza in calo del 30% rispetto al 2021 e in controtendenza rispetto alla crescita fatta segnare invece dal credito small ticket. A riprova di come il Bnpl si stia diffondendo principalmente in clientela a bassa rischiosità creditizia, che lo utilizza percependolo come esperienza di pagamento e non come forma di credito.

Il futuro del Buy now pay later

“Il Buy Now Pay Later in Italia sta contribuendo a trasformare l’esperienza di acquisto, offrendo loro maggiore flessibilità finanziaria”, conclude Antonio Deledda, Executive Director di Crif. “Mentre il fenomeno continua a crescere, ci aspettiamo che la nuova Direttiva sul credito ai consumatori porterà a significativi cambiamenti nel settore. Una delle modifiche chiave riguarda la regolamentazione dei fornitori di Bnpl come intermediari finanziari, soggetti a norme più rigorose e a un’adeguata supervisione. Inoltre, la nuova Direttiva richiede ai fornitori Bnpl di effettuare una valutazione del credito più accurata dei consumatori prima di concedere finanziamenti. Ciò mira a prevenire l’indebitamento eccessivo e a garantire che i consumatori siano in grado di far fronte ai pagamenti futuri. Queste regolamentazioni, se implementate correttamente, renderanno il settore del Bnpl più sano e sostenibile, garantendo una maggiore trasparenza e tutela per i consumatori e offrendo loro un’opzione di pagamento flessibile e responsabile”.

© Riproduzione riservata

Userba011d64_201/iStockPhoto

Userba011d64_201/iStockPhoto